Mẫu văn bản đề nghị cấp tín dụng vượt giới hạn đối với khách hàng và người có liên quan là mẫu nào?

- Mẫu văn bản đề nghị cấp tín dụng vượt giới hạn đối với khách hàng và người có liên quan là mẫu nào?

- Mức cấp tín dụng tối đa vượt giới hạn đối với khách hàng và người có liên quan được xác định như thế nào?

- Thủ tục xem xét cấp tín dụng vượt giới hạn được quy định ra sao?

- Trách nhiệm của tổ chức tín dụng đề nghị cấp tín dụng vượt giới hạn là gì?

Mẫu văn bản đề nghị cấp tín dụng vượt giới hạn đối với khách hàng và người có liên quan là mẫu nào?

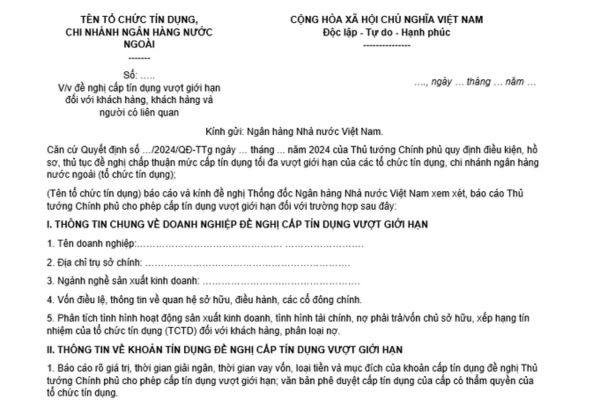

Mẫu văn bản đề nghị cấp tín dụng vượt giới hạn đối với khách hàng và người có liên quan là Mẫu quy định tại Phụ lục ban hành kèm theo Quyết định 09/2024/QĐ-TTg sau đây:

TẢI VỀ Mẫu văn bản đề nghị cấp tín dụng vượt giới hạn đối với khách hàng và người có liên quan

Mẫu văn bản đề nghị cấp tín dụng vượt giới hạn đối với khách hàng và người có liên quan là mẫu nào? (Hình từ Internet)

Mức cấp tín dụng tối đa vượt giới hạn đối với khách hàng và người có liên quan được xác định như thế nào?

Căn cứ theo quy định tại Điều 5 Quyết định 09/2024/QĐ-TTg, mức cấp tín dụng tối đa vượt giới hạn đối với khách hàng và người có liên quan được xác định như sau:

Mức cấp tín dụng tối đa vượt giới hạn đối với một khách hàng, một khách hàng và người có liên quan của khách hàng đó được xác định theo công thức:

MCTDTĐ = TMDN + ĐN |

Trong đó:

- MCTDTĐ là mức cấp tín dụng tối đa vượt giới hạn;

- TMDN là tổng mức dư nợ cấp tín dụng tại thời điểm báo cáo;

- ĐN là số tiền đề nghị cấp tín dụng mới được chấp thuận.

Trong công thức trên, TMDN và ĐN được xác định như sau:

(1) Tổng mức dư nợ cấp tín dụng tại thời điểm báo cáo (TMDN) được tính vào mức cấp tín dụng tối đa vượt giới hạn là tổng mức dư nợ cấp tín dụng của một khách hàng, một khách hàng và người có liên quan của khách hàng đó tại tổ chức tín dụng tại thời điểm báo cáo, bao gồm:

- Tổng mức dư nợ cấp tín dụng đã cấp trong giới hạn cho phép thuộc thẩm quyền của tổ chức tín dụng;

- Tổng mức dư nợ cấp tín dụng của các khoản cấp tín dụng đã được Thủ tướng Chính phủ cho phép cấp tín dụng vượt giới hạn còn hiệu lực tính đến thời điểm báo cáo.

(2) Đề nghị cấp tín dụng mới được chấp thuận (ĐN): Số tiền đề nghị mới được tính vào mức cấp tín dụng tối đa là tổng số tiền của các khoản tín dụng mới được Thủ tướng Chính phủ cho phép cấp tín dụng vượt giới hạn.

Thủ tục xem xét cấp tín dụng vượt giới hạn được quy định ra sao?

Căn cứ Điều 6 Quyết định 09/2024/QĐ-TTg quy định thủ tục xem xét cấp tín dụng vượt giới hạn như sau:

Bước 1: Tổ chức tín dụng gửi Ngân hàng Nhà nước Việt Nam 01 bộ hồ sơ theo quy định tại khoản 1 Điều 4 Quyết định 09/2024/QĐ-TTg trực tiếp tại Bộ phận một cửa hoặc qua dịch vụ bưu chính.

Bước 2: Trong thời hạn 15 ngày, kể từ ngày nhận được đầy đủ hồ sơ của tổ chức tín dụng:

- Trường hợp hồ sơ của tổ chức tín dụng không đáp ứng được các điều kiện quy định tại Điều 3 Quyết định 09/2024/QĐ-TTg, Ngân hàng Nhà nước Việt Nam có văn bản thông báo cho tổ chức tín dụng trong đó ghi rõ các điều kiện mà tổ chức tín dụng chưa đáp ứng được;

- Trường hợp hồ sơ của tổ chức tín dụng đã hợp lệ, Ngân hàng Nhà nước Việt Nam có văn bản xin ý kiến các bộ, ngành, địa phương có liên quan về các khía cạnh kinh tế - kỹ thuật - pháp lý của dự án, phương án và khách hàng đề nghị cấp tín dụng vượt giới hạn.

Bước 3: Trong thời hạn 15 ngày kể từ ngày nhận được văn bản xin ý kiến từ Ngân hàng Nhà nước Việt Nam, các bộ, ngành, địa phương có ý kiến bằng văn bản về các nội dung thuộc lĩnh vực quản lý của đơn vị mình gửi Ngân hàng Nhà nước Việt Nam.

Trên cơ sở ý kiến tham gia của các bộ, ngành, địa phương, Ngân hàng Nhà nước Việt Nam yêu cầu tổ chức tín dụng, khách hàng giải trình về các vấn đề có liên quan (nếu có).

Bước 4: Trong thời hạn 40 ngày kể từ ngày nhận được ý kiến của các bộ, ngành, địa phương hoặc ý kiến giải trình của tổ chức tín dụng, khách hàng, Ngân hàng Nhà nước Việt Nam kiểm tra tính hợp lý, hợp lệ của hồ sơ đề nghị cấp tín dụng vượt giới hạn do tổ chức tín dụng cung cấp:

- Trường hợp hồ sơ của tổ chức tín dụng không đáp ứng được các điều kiện quy định tại Điều 3 Quyết định 09/2024/QĐ-TTg, Ngân hàng Nhà nước Việt Nam có văn bản thông báo cho tổ chức tín dụng trong đó ghi rõ các điều kiện mà tổ chức tín dụng chưa đáp ứng được;

- Trường hợp hồ sơ của tổ chức tín dụng đã hợp lý, hợp lệ, Ngân hàng Nhà nước Việt Nam trình Thủ tướng Chính phủ xem xét, quyết định đối với đề nghị cấp tín dụng vượt giới hạn của tổ chức tín dụng.

Bước 5: Căn cứ đề nghị cấp tín dụng vượt giới hạn của tổ chức tín dụng, ý kiến của Ngân hàng Nhà nước Việt Nam và các bộ, ngành, địa phương, Thủ tướng Chính phủ quyết định việc cấp tín dụng vượt giới hạn của tổ chức tín dụng.

Trách nhiệm của tổ chức tín dụng đề nghị cấp tín dụng vượt giới hạn là gì?

Căn cứ theo quy định tại khoản 3 Điều 7 Quyết định 09/2024/QĐ-TTg, tổ chức tín dụng đề nghị cấp tín dụng vượt giới hạn có trách nhiệm như sau:

- Nghiêm túc thực hiện đúng chỉ đạo của Thủ tướng Chính phủ và các nội dung tại văn bản thông báo của Ngân hàng Nhà nước Việt Nam về đề nghị cấp tín dụng vượt giới hạn của tổ chức tín dụng; chỉ được sử dụng mức cấp tín dụng; tối đa được phê duyệt cho từng dự án, phương án cụ thể đã đề nghị và được chấp thuận;

- Chịu trách nhiệm trước pháp luật về tính chính xác và đầy đủ của các thông tin, tài liệu cung cấp cho Ngân hàng Nhà nước Việt Nam để tổng hợp, tham mưu Thủ tướng Chính phủ xem xét, quyết định đề nghị cấp tín dụng vượt giới hạn của tổ chức tín dụng;

- Chịu trách nhiệm về việc thẩm định, cấp tín dụng, kiểm tra, giám sát việc sử dụng vốn vay và trả nợ của khách hàng, thu hồi nợ vay (gốc và lãi) và xử lý rủi ro (nếu có) theo quy định đối với khoản cấp tín dụng vượt giới hạn.

- Kiểm tra, giám sát chặt chẽ, đảm bảo việc khách hàng sử dụng vốn vay đúng mục đích và định kỳ hàng tháng báo cáo Ngân hàng Nhà nước Việt Nam tình hình thực hiện khoản cấp tín dụng vượt giới hạn đã được Thủ tướng Chính phủ phê duyệt theo Mẫu biểu số 02, 03 tại Phụ lục đính kèm Quyết định 09/2024/QĐ-TTg.

.jpg)

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Dấu dưới hình thức chữ ký số có phải là dấu của doanh nghiệp? Làm giả con dấu của doanh nghiệp bị phạt bao nhiêu tiền?

- Chủ hàng hóa quá cảnh có phải nộp lệ phí hải quan và các loại phí khác cho hàng hóa quá cảnh của mình không?

- Tiêu chuẩn quốc gia TCVN 13929:2024 về Bê tông - Phương pháp thử tăng tốc Cacbonat hóa thế nào?

- Mức ưu đãi trong lựa chọn nhà đầu tư thực hiện dự án đầu tư có sử dụng đất? Quy định về việc quản lý nguồn thu lựa chọn nhà đầu tư?

- Không chấp hành quyết định thanh tra, kiểm tra trong quản lý giá từ ngày 12/7/2024 bị xử phạt bao nhiêu tiền?