Mẫu tờ khai thuế tài nguyên tạm tính đối với dầu khí là mẫu nào theo quy định? Tải về mẫu tại đâu?

Mẫu tờ khai thuế tài nguyên tạm tính đối với dầu khí?

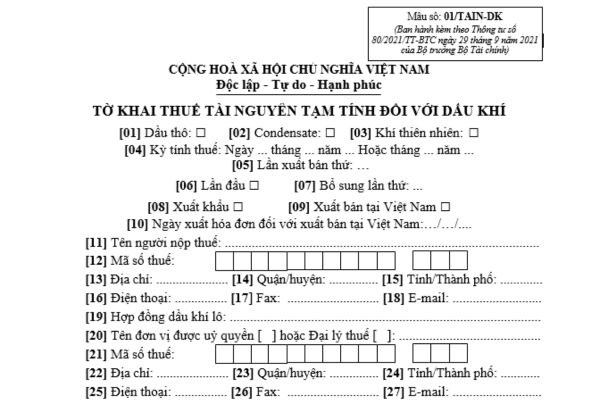

Mẫu tờ khai thuế tài nguyên tạm tính đối với dầu khí là Mẫu số 01/TAIN-DK được quy định tại Mục XII Phụ lục II Danh mục mẫu biểu hồ sơ khai thuế ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

TẢI VỀ Mẫu tờ khai thuế tài nguyên tạm tính đối với dầu khí

Mẫu tờ khai thuế tài nguyên tạm tính đối với dầu khí là mẫu nào theo quy định? Tải về mẫu tại đâu? (Hình từ Internet)

Số tiền thuế tài nguyên tạm tính đối với hoạt động tìm kiếm thăm dò và khai thác dầu khí được xác định thế nào?

Số tiền thuế tài nguyên tạm tính đối với hoạt động tìm kiếm thăm dò và khai thác dầu khí được xác định theo quy định tại Điều 10 Thông tư 36/2016/TT-BTC, cụ thể như sau:

(1) Thuế tài nguyên được nộp: toàn bộ bằng dầu thô, khí thiên nhiên; hoặc toàn bộ bằng tiền; hoặc một phần bằng tiền và một phần bằng dầu thô, khí thiên nhiên.

Trường hợp thuế tài nguyên được nộp bằng dầu thô, khí thiên nhiên, cơ quan thuế sẽ thông báo cho người nộp thuế bằng văn bản trước 6 tháng và hướng dẫn cụ thể về khai, nộp thuế tài nguyên bằng dầu thô, khí thiên nhiên.

(2) Số tiền thuế tài nguyên tạm tính được xác định như sau:

Số tiền thuế tài nguyên tạm tính | = | Sản lượng dầu thô hoặc khí thiên nhiên thực tế bán | x | Giá tính thuế tài nguyên | x | Tỷ lệ thuế tài nguyên tạm tính |

Trong đó:

+ Sản lượng dầu thô thực tế bán là sản lượng dầu thô chịu thuế tài nguyên theo từng lần xuất bán;

+ Sản lượng khí thiên nhiên thực tế bán là sản lượng khí thiên nhiên chịu thuế tài nguyên đã bán theo từng tháng;

+ Giá tính thuế tài nguyên đối với dầu thô là giá bán tại điểm giao nhận theo giao dịch sòng phẳng từng lần xuất bán không bao gồm thuế giá trị gia tăng (nếu có);

+ Giá tính thuế tài nguyên đối với đối với khí thiên nhiên là giá bán tại điểm giao nhận theo từng tháng xuất bán, không bao gồm thuế giá trị gia tăng (nếu có).

Trường hợp người nộp thuế tách riêng được chi phí vận chuyển khí thiên nhiên trên hóa đơn thì giá tính thuế tài nguyên đối với khí thiên nhiên là giá bán tại điểm giao nhận theo từng tháng xuất bán, không bao gồm chi phí vận chuyển, thuế giá trị gia tăng (nếu có).

Trường hợp dầu thô được bán không theo giao dịch sòng phẳng thì giá tính thuế tài nguyên xác định như hướng dẫn tại khoản 1 Điều 5 Thông tư 36/2016/TT-BTC.

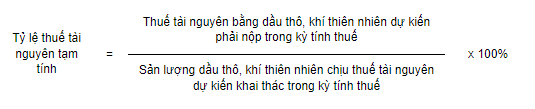

+ Tỷ lệ thuế tài nguyên tạm tính được xác định như hướng dẫn dưới đây:

+ Thuế tài nguyên bằng dầu thô, khí thiên nhiên dự kiến phải nộp trong kỳ tính thuế được xác định theo hướng dẫn tại khoản 2 Điều 9 Thông tư 36/2016/TT-BTC, trên cơ sở sản lượng dầu thô, khí thiên nhiên chịu thuế tài nguyên dự kiến khai thác trong kỳ tính thuế, số ngày dự kiến khai thác;

+ Sản lượng dầu thô, khí thiên nhiên chịu thuế tài nguyên dự kiến khai thác trong kỳ tính thuế là sản lượng dầu thô, khí thiên nhiên chịu thuế tài nguyên dự kiến khai thác trong kỳ tính thuế.

*Ta có ví dụ như sau:

Xác định tỷ lệ thuế tài nguyên tạm tính (theo kỳ tính thuế năm):

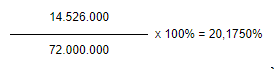

- Xác định tỷ lệ thuế tài nguyên tạm tính đối với dầu thô:

Giả sử:

+ Tổng sản lượng dầu thô chịu thuế tài nguyên, dự kiến khai thác trong năm: 72.000.000 thùng.

+ Số ngày dự kiến khai thác trong năm: 360 ngày.

+ Sản lượng dầu thô chịu thuế tài nguyên bình quân ngày trong năm: 200.000 thùng/ngày (72.000.000 thùng : 360 ngày).

+ Thuế tài nguyên dự kiến phải nộp trong năm (xác định như hướng dẫn tại Điều 9, Thông tư này): 14.526.000 thùng.

Tỷ lệ thuế tài nguyên tạm tính từ khai thác dầu thô là:

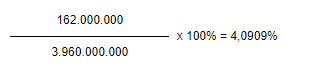

- Xác định tỷ lệ thuế tài nguyên tạm tính đối với khí thiên nhiên:

Giả sử:

+ Tổng sản lượng khí thiên chịu thuế tài nguyên, dự kiến khai thác trong năm: 3.960.000.000 m3.

+ Số ngày dự kiến khai thác trong năm: 360 ngày.

+ Sản lượng khí thiên nhiên chịu thuế tài nguyên bình quân ngày năm: 11.000.000 m3/ ngày (3.960.000.000 m3: 360 ngày).

+ Thuế tài nguyên dự kiến phải nộp trong năm (xác định như hướng dẫn tại Điều 9 Thông tư này): 162.000.000 m3.

Tỷ lệ thuế tài nguyên tạm tính từ khai thác khí thiên nhiên là:

Thời hạn nộp thông báo tỷ lệ tạm nộp thuế đối với hoạt động tìm kiếm thăm dò và khai thác dầu khí là bao lâu?

Thời hạn nộp thông báo tỷ lệ tạm nộp thuế đối với hoạt động tìm kiếm thăm dò và khai thác dầu khí được quy định tại khoản 3 Điều 10 Thông tư 36/2016/TT-BTC, cụ thể:

- Trường hợp hợp đồng dầu khí có thỏa thuận kỳ tính thuế tài nguyên theo năm thì căn cứ sản lượng dầu thô, khí thiên nhiên dự kiến khai thác năm tiếp theo, người nộp thuế xác định tỷ lệ thuế tài nguyên tạm tính thông báo cho cơ quan thuế địa phương nơi đăng ký thuế biết chậm nhất là ngày 01 tháng 12 của kỳ tính thuế năm trước.

Trong kỳ tính thuế, trường hợp dự kiến sản lượng dầu thô, khí thiên nhiên khai thác, dự kiến số ngày khai thác dầu khí 6 tháng cuối năm thay đổi dẫn đến tăng hoặc giảm tỷ lệ tạm nộp thuế tài nguyên từ 15% trở lên so với tỷ lệ tạm nộp thuế tài nguyên tạm tính đã thông báo với cơ quan thuế thì người nộp thuế có trách nhiệm xác định và thông báo tỷ lệ thuế tài nguyên tạm tính mới cho cơ quan thuế biết chậm nhất là ngày 01 tháng 5 năm đó.

- Trường hợp hợp đồng dầu khí có thỏa thuận kỳ tính thuế tài nguyên theo quý thì căn cứ sản lượng dầu thô, khí thiên nhiên dự kiến khai thác quý tiếp theo, người nộp thuế xác định tỷ lệ thuế tài nguyên tạm tính thông báo cho cơ quan thuế địa phương nơi đăng ký thuế biết chậm nhất là ngày 01 của tháng liền kề trước quý tiếp theo.

- Trường hợp hợp đồng dầu khí bắt đầu được đưa vào khai thác thương mại, người nộp thuế có trách nhiệm xác định và thông báo tỷ lệ thuế tài nguyên tạm tính cho cơ quan thuế khi khai nộp thuế tài nguyên tạm tính đối với các chuyến dầu thô, khí thiên nhiên đầu tiên được khai thác và xuất bán trong diện tích hợp đồng.

.jpg)

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Nhà thầu thi công xây dựng có trách nhiệm tổ chức thực hiện công tác quan trắc trong quá trình xây dựng không?

- Nhà nước quản lý ngoại thương thế nào? Bộ Công Thương có trách nhiệm gì trong quản lý nhà nước về ngoại thương?

- Ai quyết định biện pháp cấm xuất khẩu, cấm nhập khẩu theo quy định của pháp luật về ngoại thương?

- Mẫu phiếu xin ý kiến chi ủy nơi cư trú dành cho đảng viên? Nhiệm vụ của đảng viên đang công tác ở nơi cư trú?

- Ngày 27 tháng 11 là ngày gì? Ngày 27 tháng 11 dương là ngày bao nhiêu âm 2024? Ngày 27 tháng 11 có sự kiện gì ở Việt Nam?