Thời gian nhận báo cáo gia hạn nộp thuế GTGT theo Nghị định 64? Chi tiết địa điểm nhận báo cáo gia hạn nộp thuế 2024 theo Nghị định 64?

Thời gian nhận báo cáo gia hạn nộp thuế GTGT theo Nghị định 64?

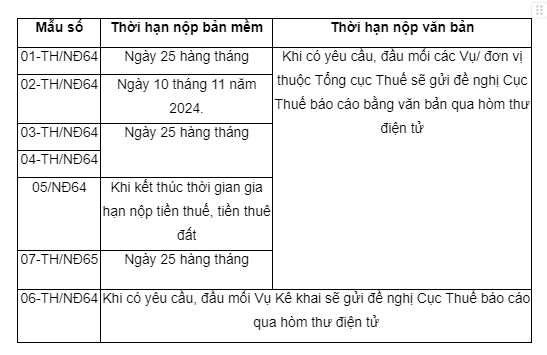

Đầu tiên, căn cứ vào khoản 1 Mục III Công văn 3002/TCT-KK năm 2024 quy định các biểu mẫu báo cáo như sau:

1. Danh mục các biểu mẫu báo cáo kèm công văn bao gồm 07 báo cáo:

- Mẫu số 01-TH/NĐ64 Báo cáo gia hạn thuế GTGT;

- Mẫu số 02-TH/NĐ64 Báo cáo gia hạn thuế TNDN tạm nộp;

- Mẫu số 03-TH/NĐ64 Báo cáo gia hạn thuế GTGT, TNCN của hộ kinh doanh, cá nhân kinh doanh;

- Mẫu số 04-TH/NĐ64 Báo cáo gia hạn tiền thuê đất;

- Mẫu số 05-TH/NĐ64 Báo cáo tiền thuế, tiền thuê đất được gia hạn nhưng chưa thực hiện nộp;

- Mẫu số 06-TH/NĐ64 Báo cáo dừng gia hạn;

- Mẫu số 07-TH/NĐ65 Báo cáo gia hạn thuế TTĐB.

(Mẫu biểu chi tiết đính kèm tại phụ lục 02).

Theo đó báo cáo gia hạn thuế GTGT theo Nghị định 64/2024/NĐ-CP là Mẫu số 01-TH/NĐ64 và Mẫu số 03-TH/NĐ64.

Đồng thời theo hướng dẫn của Tổng cục Thuế tại Phụ lục 3 ban hành kèm theo Công văn 3002/TCT-KK năm 2024 nêu rõ thời gian nhận báo cáo gia hạn nộp thuế GTGT như sau:

Như vậy thời gian nhận báo cáo gia hạn nộp thuế GTGT theo Nghị định 64/2024/NĐ-CP là ngày 25 hàng tháng đối với văn bản mềm. Còn thời hạn đối với văn bản là khi có yêu cầu, đầu mối các Vụ/ đơn vị thuộc Tổng cục Thuế sẽ gửi đề nghị Cục Thuế báo cáo bằng văn bản qua hòm thư điện tử.

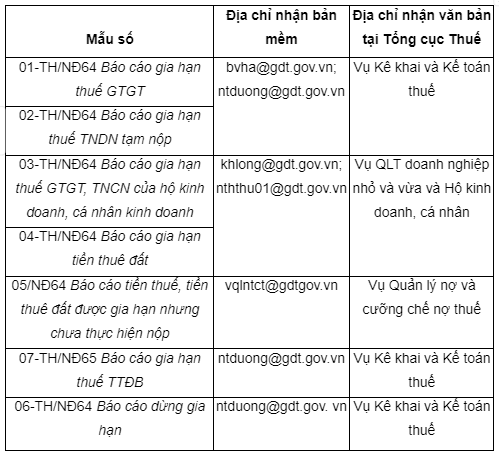

Chi tiết địa điểm nhận báo cáo gia hạn nộp thuế 2024 theo Nghị định 64?

Căn cứ theo quy định tại Phụ lục 3 ban hành kèm theo Công văn 3002/TCT-KK năm 2024 thì chi tiết nhận báo cáo gia hạn nộp thuế 2024 theo Nghị định 64/2024/NĐ-CP cụ thể như sau:

Thời gian nhận báo cáo gia hạn nộp thuế GTGT theo Nghị định 64? Chi tiết địa điểm nhận báo cáo gia hạn nộp thuế 2024 theo Nghị định 64?

Gia hạn thời gian nộp thuế GTGT đến khi nào theo Nghị định 64?

Căn cứ tại Điều 4 Nghị định 64/2024/NĐ-CP quy định về thời gian gia hạn nộp thuế GTGT năm 2024 như sau:

- Gia hạn thời hạn nộp thuế đối với số thuế giá trị gia tăng phát sinh phải nộp (bao gồm cả số thuế phân bổ cho các địa phương cấp tỉnh khác nơi người nộp thuế có trụ sở chính, số thuế nộp theo từng lần phát sinh) của kỳ tính thuế từ tháng 5 đến tháng 9 năm 2024 (đối với trường hợp kê khai thuế giá trị gia tăng theo tháng) và kỳ tính thuế quý II năm 2024, quý III năm 2024 (đối với trường hợp kê khai thuế giá trị gia tăng theo quý) của các doanh nghiệp, tổ chức nêu tại Điều 3 Nghị định này.

Thời gian gia hạn là 05 tháng đối với số thuế giá trị gia tăng của tháng 5 năm 2024, tháng 6 năm 2024 và quý II năm 2024, thời gian gia hạn là 04 tháng đối với số thuế giá trị gia tăng của tháng 7 năm 2024, thời gian gia hạn là 03 tháng đối với số thuế giá trị gia tăng của tháng 8 năm 2024, thời gian gia hạn là 02 tháng đối với số thuế giá trị gia tăng của tháng 9 năm 2024 và quý III năm 2024.

Thời gian gia hạn tại điểm này được tính từ ngày kết thúc thời hạn nộp thuế giá trị gia tăng theo quy định của pháp luật về quản lý thuế.

Các doanh nghiệp, tổ chức thuộc đối tượng được gia hạn thực hiện kê khai, nộp Tờ khai thuế giá trị gia tăng tháng, quý theo quy định của pháp luật hiện hành, nhưng chưa phải nộp số thuế giá trị gia tăng phải nộp phát sinh trên Tờ khai thuế giá trị gia tăng đã kê khai.

Cụ thể, thời hạn nộp thuế GTGT của tháng, quý được gia hạn như sau:

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 5 năm 2024 chậm nhất là ngày 20 tháng 11 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 6 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 7 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 8 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế tháng 9 năm 2024 chậm nhất là ngày 20 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý II năm 2024 chậm nhất là ngày 31 tháng 12 năm 2024.

+ Thời hạn nộp thuế giá trị gia tăng của kỳ tính thuế quý III năm 2024 chậm nhất là ngày 31 tháng 12 năm 2024.

+ Trường hợp doanh nghiệp, tổ chức nêu tại Điều 3 Nghị định 64/2024/NĐ-CP có các chi nhánh, đơn vị trực thuộc thực hiện khai thuế giá trị gia tăng riêng với cơ quan thuế quản lý trực tiếp của chi nhánh, đơn vị trực thuộc thì các chi nhánh, đơn vị trực thuộc cũng thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng. Trường hợp chi nhánh, đơn vị trực thuộc của doanh nghiệp, tổ chức nêu tại khoản 1, khoản 2 và khoản 3 Điều 3 Nghị định 64/2024/NĐ-CP không có hoạt động sản xuất kinh doanh thuộc ngành kinh tế, lĩnh vực được gia hạn thì chi nhánh, đơn vị trực thuộc không thuộc đối tượng được gia hạn nộp thuế giá trị gia tăng.

Thời gian gia hạn nộp thuế GTGT theo Nghị định 64 được áp dụng trong bao lâu?

Căn cứ theo Điều 6 Nghị định 64/2024/NĐ-CP quy định về thời điểm có hiệu lực thi hành như sau:

Tổ chức thực hiện và hiệu lực thi hành

1. Nghị định này có hiệu lực từ ngày ký ban hành đến hết ngày 31 tháng 12 năm 2024.

2. Sau thời gian gia hạn theo Nghị định này, thời hạn nộp thuế và tiền thuê đất được thực hiện theo quy định hiện hành.

...

Như vậy, quy định về việc gia hạn nộp thuế năm 2024 được áp dụng từ ngày 17/6/2024 đến hết ngày 31 tháng 12 năm 2024. Sau thời gian gia hạn nêu trên, thời hạn nộp thuế sẽ được thực hiện theo quy định của pháp luật hiện hành.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Đề cương tuyên truyền kỷ niệm 80 năm Ngày thành lập Quân đội nhân dân Việt Nam và 35 năm Ngày hội Quốc phòng toàn dân?

- Hướng dẫn ghi Phiếu lấy ý kiến đồng nghiệp trong tổ chuyên môn đối với giáo viên cơ sở phổ thông mới nhất?

- Người nhận hối lộ trong việc đăng ký cư trú có nằm trong hành vi bị pháp luật nghiêm cấm không?

- Trường hợp đăng ký biến động đất đai thì chi nhánh của tổ chức đăng ký đất đai có thẩm quyền cấp sổ đỏ không?

- Dự án bất động sản có phải tuân thủ giấy phép xây dựng đối với trường hợp phải cấp giấy phép xây dựng không?