Hướng dẫn cách điền tờ khai thuế tiêu thụ đặc biệt mới nhất năm 2023? Hàng hóa, dịch vụ nào chịu thuế tiêu thụ đặc biệt?

Hàng hóa, dịch vụ nào chịu thuế tiêu thụ đặc biệt theo quy định hiện hành?

Căn cứ tại Điều 2 Luật Thuế tiêu thụ đặc biệt 2008 (được sửa đổi bởi khoản 1 Điều 1 Luật Thuế tiêu thụ đặc biệt sửa đổi 2014) quy định các hàng hóa, dịch vụ chịu thuế tiêu thụ đặc biệt như sau:

Hàng hóa chịu thuế tiêu thụ đặc biệt:

- Thuốc lá điếu, xì gà và chế phẩm khác từ cây thuốc lá dùng để hút, hít, nhai, ngửi, ngậm;

- Rượu;

- Bia;

- Xe ô tô dưới 24 chỗ, kể cả xe ô tô vừa chở người, vừa chở hàng loại có từ hai hàng ghế trở lên, có thiết kế vách ngăn cố định giữa khoang chở người và khoang chở hàng;

- Xe mô tô hai bánh, xe mô tô ba bánh có dung tích xi lanh trên 125cm3;

- Tàu bay, du thuyền (sử dụng cho mục đích dân dụng).

- Xăng các loại;

- Điều hoà nhiệt độ công suất từ 90.000 BTU trở xuống;

- Bài lá;

- Vàng mã, hàng mã (không bao gồm hàng mã là đồ chơi trẻ em, đồ dùng dạy học).

Lưu ý: Hàng hóa chịu thuế tiêu thụ đặc biệt phải là các sản phẩm hàng hóa hoàn chỉnh, không bao gồm bộ linh kiện để lắp ráp các hàng hóa này. (khoản 2 Điều 2 Nghị định 108/2015/NĐ-CP)

Dịch vụ chịu thuế tiêu thụ đặc biệt:

- Kinh doanh vũ trường;

- Kinh doanh mát-xa (massage), ka-ra-ô-kê (karaoke);

- Kinh doanh ca-si-nô (casino); trò chơi điện tử có thưởng bao gồm trò chơi bằng máy giắc-pót (jackpot), máy sờ-lot (slot) và các loại máy tương tự;

- Kinh doanh đặt cược (bao gồm: Đặt cược thể thao, giải trí và các hình thức đặt cược khác theo quy định của pháp luật);

- Kinh doanh gôn (golf) bao gồm bán thẻ hội viên, vé chơi gôn;

- Kinh doanh xổ số.

Hướng dẫn cách điền tờ khai thuế tiêu thụ đặc biệt mới nhất năm 2023? Hàng hóa, dịch vụ nào chịu thuế tiêu thụ đặc biệt?

Mẫu tờ khai thuế tiêu thụ đặc biệt năm 2023?

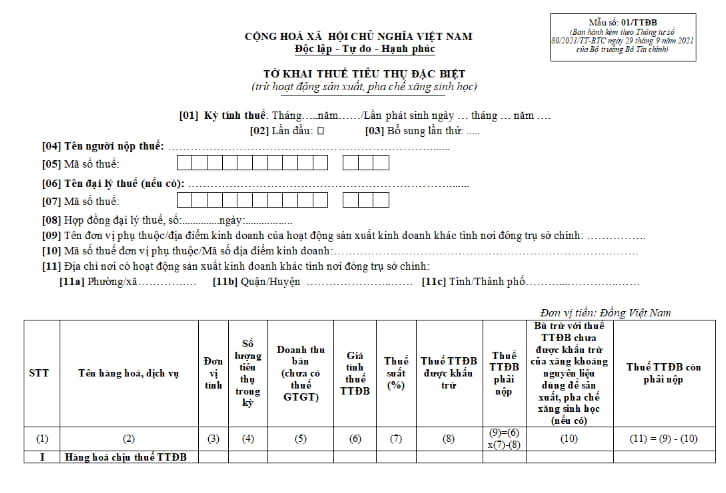

Các mẫu tờ khai thuế tiêu thụ đặc biệt được ban hành kèm theo Thông tư 80/2021/TT-BTC, bao gồm:

- Mẫu 01/TTĐB Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC: Tờ khai thuế tiêu thụ đặc biệt (trừ hoạt động sản xuất, pha chế xăng sinh học)

Tải về mẫu 01/TTĐB tại đây

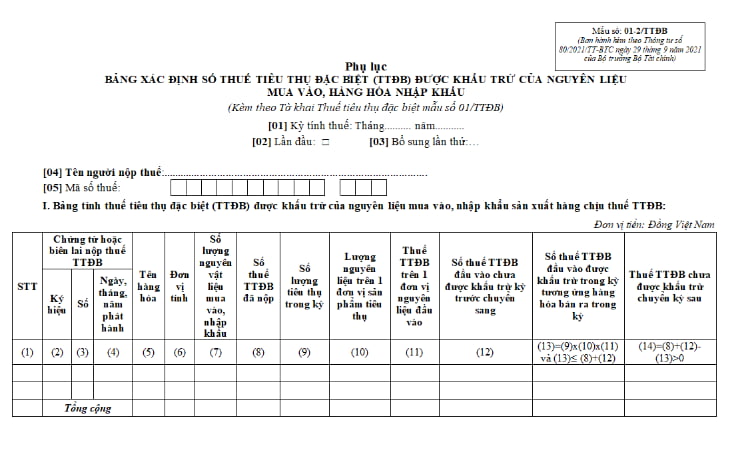

- Mẫu 01-2/TTĐB Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC: Phụ lục bảng xác định số thuế tiêu thụ đặc biệt được khấu trừ của nguyên liệu mua vào, hàng hóa nhập khẩu

Tải về mẫu 01-2/TTĐB tại đây

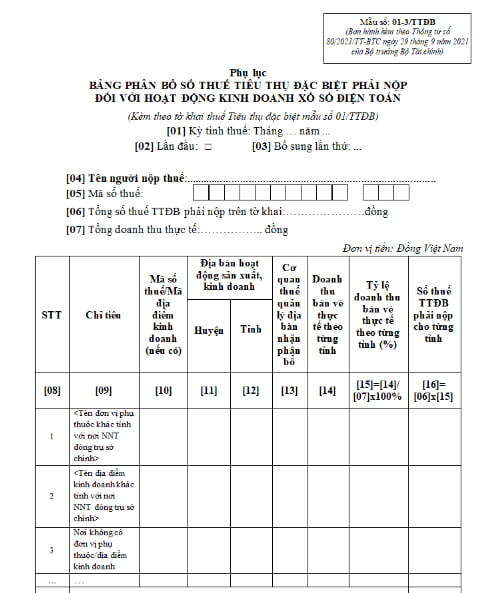

- Mẫu 01-3/TTĐB Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC: Phụ lục bảng phân bổ số thuế tiêu thụ đặc biệt phải nộp đối với hoạt động kinh doanh xổ số điện toán

Tải về mẫu 01-3/TTĐB tại đây

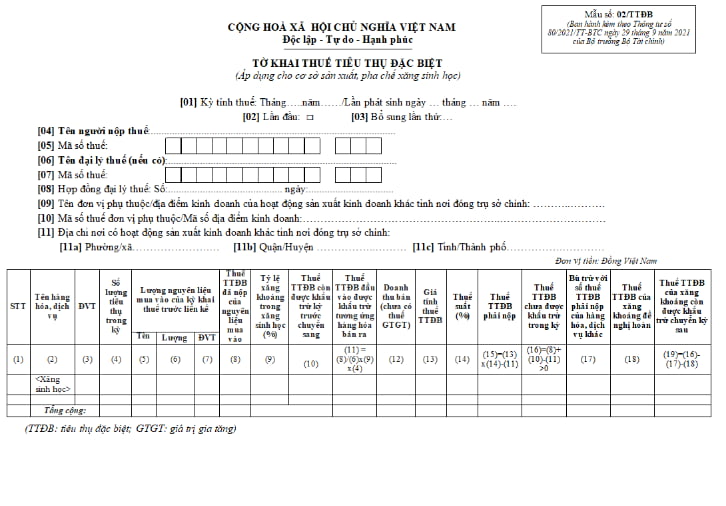

- Mẫu 02/TTĐB Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC: Tờ khai thuế tiêu thụ đặc biệt (áp dụng đối với cơ sở sản xuất, pha chế xăng sinh học)

Tải về mẫu 02/TTĐB tại đây

Một số lưu ý khi điền tờ khai thuế tiêu thụ đặc biệt năm 2023?

Đối với Mẫu 01/TTĐB, một số điểm lưu ý được ghi chú kèm theo mẫu như sau:

- Chỉ tiêu [09], [10], [11]: Khai thông tin của đơn vị phụ thuộc, địa điểm kinh doanh có hoạt động sản xuất, gia công hàng hoá chịu thuế TTĐB hoặc cung ứng dịch vụ chịu thuế TTĐB (trừ hoạt động kinh doanh xổ số điện toán) tại địa phương khác tỉnh nơi đóng trụ sở chính theo quy định tại điểm d khoản 1 Điều 11 Nghị định 126/2020/NĐ-CP.

Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Cục Thuế quản lý thì chọn 1 đơn vị đại diện để kê khai vào chỉ tiêu này.

Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Chi cục Thuế khu vực quản lý thì chọn 1 đơn vị đại diện cho huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này.

- Tổng cộng cột (10) trên Tờ khai 01/TTĐB phải bằng tổng cộng cột (17) trên Tờ khai 02/TTĐB.

- Tổng cộng cột (8) = Tổng cộng cột (13) Bảng I và cột (12) Bảng II trên bảng kê 01-2/TTĐB.

- Nội dung nêu trong dấu <> chỉ là giải thích hoặc ví dụ.

Đối với mẫu 01-2/TTĐB:

Một số điểm lưu ý được ghi chú kèm theo mẫu như sau:

Cột (12) mục II: Người nộp thuế chỉ được khấu trừ số thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu tương ứng với số thuế tiêu thụ đặc biệt của hàng hóa nhập khẩu chịu thuế tiêu thụ đặc biệt bán ra và chỉ được khấu trừ tối đa bằng tương ứng số thuế tiêu thụ đặc biệt tính được ở khâu bán ra trong nước. Phần chênh lệch không được khấu trừ giữa số thuế tiêu thụ đặc biệt đã nộp ở khâu nhập khẩu với số thuế tiêu thụ đặc biệt bán ra trong nước, người nộp thuế được hạch toán vào chi phí để tính thuế thu nhập doanh nghiệp.

Đối với mẫu 01-3/TTĐB:

Một số điểm lưu ý được ghi chú kèm theo mẫu như sau:

- Cột [9] :

+ Tên đơn vị phụ thuộc khác tỉnh với nơi NNT đóng trụ sở chính: Kê khai cho tỉnh nơi đơn vị phụ thuộc đóng trụ sở vào chỉ tiêu này. Trường hợp trong một tỉnh có nhiều đơn vị phụ thuộc ở nhiều huyện thì chọn 01 đơn vị phụ thuộc tại 01 địa bàn huyện phát sinh doanh thu để kê khai vào chỉ tiêu huyện tại cột [9].

+- Tên địa điểm kinh doanh khác tỉnh với nơi NNT đóng trụ sở chính: Kê khai cho tỉnh nơi có địa điểm kinh doanh nếu phát sinh doanh thu bán vé theo từng địa điểm kinh doanh. Trường hợp có nhiều địa điểm kinh doanh trên nhiều huyện thuộc một tỉnh thì chọn 01 địa điểm kinh doanh tại 01 địa bàn huyện phát sinh doanh thu để kê khai vào cột [9].

+ Nơi không có đơn vị phụ thuộc, địa điểm kinh doanh: Kê khai cho tỉnh nơi không có đơn vị phụ thuộc, địa điểm kinh doanh nhưng có phát sinh doanh thu bán vé. Trường hợp trong một tỉnh có phát sinh doanh thu bán vé ở nhiều huyện thì chọn 01 địa bàn huyện phát sinh doanh thu để kê khai vào cột [9].

- Chỉ tiêu [11], [12]: Kê khai thuế địa bàn cấp huyện, tỉnh nơi có đơn vị phụ thuộc, địa điểm kinh doanh hoặc hoạt động bán vé khác tỉnh với nơi người nộp thuế đóng trụ sở chính. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh hoặc hoạt động bán vé trên nhiều huyện thuộc một cơ quan thuế quản lý địa bàn nhận phân bổ là Cục Thuế thì chọn 1 đơn vị đại diện hoặc một huyện để kê khai vào chỉ tiêu này.

Trường hợp có đơn vị phụ thuộc, địa điểm kinh doanh hoặc hoạt động bán vé trên nhiều huyện thuộc 1 cơ quan thuế quản lý địa bàn nhận phân bổ là Chi cục Thuế khu vực thì chọn 1 đơn vị đại diện hoặc 1 huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này.

Đối với mẫu 02/TTĐB:

Một số điểm lưu ý được ghi chú kèm theo mẫu như sau:

- Trường hợp trong kỳ tính thuế người nộp thuế có hoạt động sản xuất kinh doanh khác ngoài xăng sinh học thì kê khai thuế tiêu thụ đặc biệt đồng thời cả Tờ khai 01/TTĐB.

- Chỉ tiêu [09], [10], [11]: Khai thông tin của đơn vị phụ thuộc, địa điểm kinh doanh có hoạt động sản xuất, pha chế xăng sinh học tại địa phương khác tỉnh nơi đóng trụ sở chính theo quy định tại điểm d khoản 1 Điều 11 Nghị định 126/2020/NĐ-CP. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Cục Thuế quản lý thì chọn 1 đơn vị đại diện để kê khai vào chỉ tiêu này. Trường hợp có nhiều đơn vị phụ thuộc, địa điểm kinh doanh đóng trên nhiều huyện do Chi cục Thuế khu vực quản lý thì chọn 1 đơn vị đại diện cho huyện do Chi cục Thuế khu vực quản lý để kê khai vào chỉ tiêu này.

- Tổng cộng cột (17) trên Tờ khai 02/TTĐB phải bằng tổng cộng cột (10) trên Tờ khai 01/TTĐB.

- Nội dung nêu trong dấu <> chỉ là giải thích hoặc ví dụ.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Kiểm tra chứng từ đối với chứng từ tự chứng nhận xuất xứ hàng hóa nhập khẩu được thực hiện thế nào?

- Có được tự chế bình xịt hơi cay mini tự vệ vào ban đêm không? Trang bị bình xịt hơi cay bên người có bị phạt không?

- Kết thúc xây dựng Khu kinh tế quốc phòng là gì? Kết thúc xây dựng Khu kinh tế quốc phòng trong trường hợp nào?

- Người thực hiện vận chuyển bình xịt hơi cay có số lượng lớn qua biên giới có bị phạt tù hay không?

- Phần mềm Họp không giấy của Kiểm toán nhà nước được xây dựng nhằm mục đích gì? Được quản lý tập trung ở đâu?