Hướng dẫn cá nhân tự quyết toán thuế thu nhập cá nhân online năm 2023? Thời hạn để cá nhân tự quyết toán thuế thu nhập cá nhân 2023 là khi nào?

Cá nhân tự quyết toán thuế thu nhập cá nhân online như thế nào?

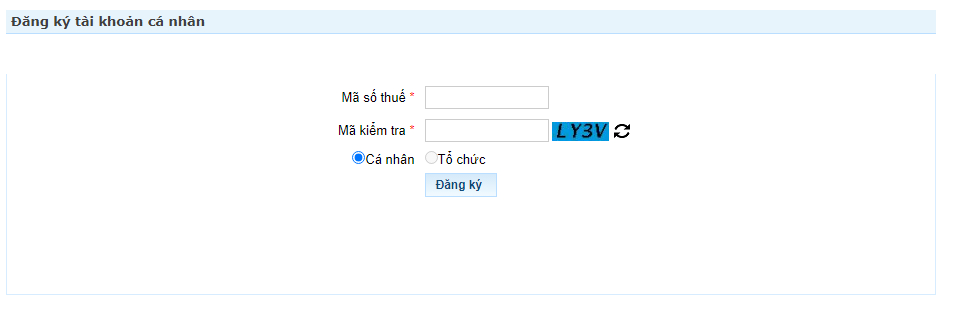

Bước 1: Truy cập trang web của Tổng cục Thuế tại địa chỉ https://canhan.gdt.gov.vn/

Nếu người nộp thuế chưa đăng ký thì nhấp vào nút Đăng ký rồi điền thông tin mã số thuế và mã kiểm tra.

Bước 2: Đăng nhập vào hệ thống:

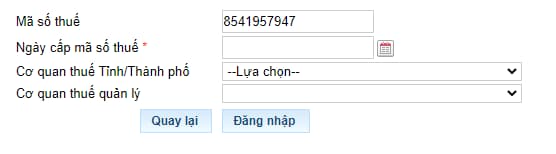

Chọn mục "Đăng nhập" và điền các trường thông tin phù hợp tại bảng (2) gồm "Mã số thuế và "Mã kiểm tra". Sau đó bạn nhấn chọn "tiếp tục"

Tiếp tục nhập đầy đủ thông tin cá nhân theo các trường thông tin tương ứng gồm:

- Mã số thuế

- Ngày cấp mã số thuế

- Cơ quan thuế tỉnh/Thành phố

- Cơ quan quản lý thuế

Sau khi hoàn tất các thông tin bạn nhấn chọn vào ô "đăng nhập" để tiếp tục.

Bước 3: Kê khai thông tin quyết toán thuế

Sau khi đăng nhập, chọn “Quyết toán thuế” –> Chọn “Kê khai thuế trực tuyến”:

Sau đó điền đầy đủ vào các trường thông tin theo yêu cầu.

Lưu ý (*) là trường thông tin bắt buộc phải điền.

- Tên người gửi*: Hệ thống điền tự động theo thông tin đăng ký.

- Địa chỉ liên hệ*: Hệ thống điền tự động theo thông tin đăng ký.

- Điện thoại liên lạc*: Tự động theo thông tin đăng ký thuế.

- Địa chỉ email*: Tự động theo thông tin đăng ký thuế.

- Chọn tờ khai: Bạn chọn tờ khai Chọn 02/QTT-TNCN - Tờ khai quyết toán thuế TNCN

Lúc này hệ thống cho bạn chọn cơ quan thuế quyết toán, và có 03 trường hợp như sau:

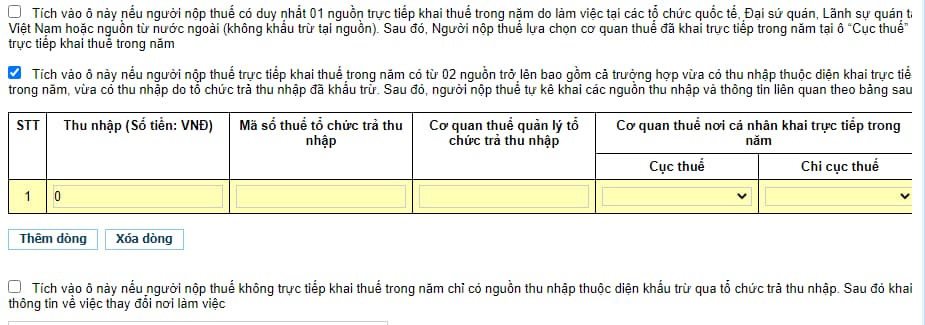

Trường hợp 1: Người nộp thuế có duy nhất 01 nguồn trực tiếp khai thuế trong năm do làm việc tại các tổ chức quốc tế, Đại sứ quán, Lãnh sự quán tại Việt Nam hoặc nguồn từ nước ngoài (không khấu trừ tại nguồn). Sau đó, người nộp thuế lựa chọn cơ quan thuế đã khai trực tiếp trong năm tại ô “Cục thuế” trực tiếp khai thuế trong năm.

Trường hợp 2: Người nộp thuế trực tiếp khai thuế trong năm có từ 02 nguồn trở lên bao gồm cả trường hợp vừa có thu nhập thuộc diện khai trực tiếp trong năm, vừa có thu nhập do tổ chức trả thu nhập đã khấu trừ. Sau đó, người nộp thuế tự kê khai các nguồn thu nhập và thông tin liên quan theo bảng sau:

Trường hợp 3: Người nộp thuế không trực tiếp khai thuế trong năm chỉ có nguồn thu nhập thuộc diện khấu trừ qua tổ chức trả thu nhập. Sau đó khai thông tin về việc thay đổi nơi làm việc

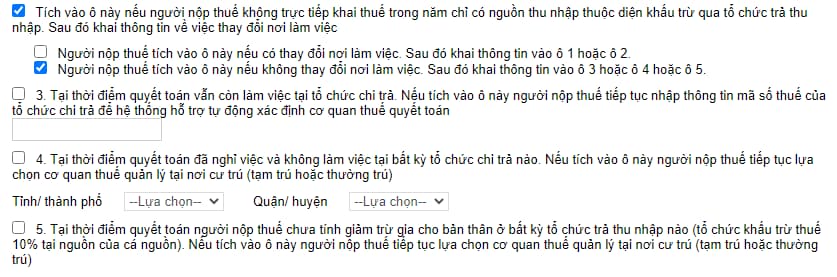

Người nộp thuế tích vào ô 1 hoặc ô 2:

(ô 1) Chọn nếu người nộp thuế có thay đổi nơi làm việc. Sau đó khai thông tin vào các ô tùy theo từng trường hợp của mỗi người

- Tại thời điểm quyết toán người nộp thuế đang tính giảm trừ gia cảnh cho bản thân tại tổ chức chi trả. Chọn ô này sau đó nhập thông tin mã số thuế của tổ chức chi trả tính giảm trừ gia cảnh cho bản thân.

- Tại thời điểm quyết toán người nộp thuế không làm việc cho tổ chức chi trả hoặc không tính giảm trừ gia cảnh cho bản thân tại bất kỳ tổ chức chi trả nào. Chọn ô này rồi tiếp tục lựa chọn cơ quan thuế quản lý tại nơi cư trú (tạm trú hoặc thường trú).

(ô 2) Chọn nếu người nộp thuế không thay đổi nơi làm việc, Sau đó khai thông tin vào các ô tùy theo từng trường hợp của mỗi người

- Tại thời điểm quyết toán vẫn còn làm việc tại tổ chức chi trả. Tích vào ô này rồi nhập thông tin MST của tổ chức chi trả để hệ thống hỗ trợ tự động xác định cơ quan thuế quyết toán.

- Tại thời điểm quyết toán đã nghỉ việc và không làm việc tại bất kỳ tổ chức chi trả nào. Tích vào đây rồi lựa chọn cơ quan thuế quản lý tại nơi cư trú (tạm trú hoặc thường trú).

- Tại thời điểm quyết toán người nộp thuế chưa tính giảm trừ gia cho bản thân ở bất kỳ tổ chức trả thu nhập nào (tổ chức khấu trừ thuế 10% tại nguồn của cá nguồn). Tích vào đây rồi lựa chọn CQT quản lý tại nơi cư trú (tạm trú hoặc thường trú).

- Năm kê khai: Hệ thống điền tự động theo thông tin đăng ký (có thể sửa).

Tại mục chọn tờ khai, trong trường hợp bạn tự quyết toán thuế TNCN bạn sẽ chọn tờ khai 02/QTT-TNCN - Tờ khai quyết toán thuế TNCN. Sau đó, tùy theo trường hợp của người nộp thuế mà tích chọn phù hợp.

- Loại tờ khai: Bạn chọn "Tờ khai chính thức"

- Sau khi hoàn tất các thông tin trên bạn nhấn chọn “Tiếp tục”.

Bước 4: Điền nội dung kê khai trực tuyến

Người kê khai thực hiện việc khai các thông tin cá nhân trên tờ khai thuế theo mẫu có sẵn

Trong đó từ [01] đến [06] là thông tin được hệ thống tự động nhập.

Sau khi điền xong thì Chọn “Hoàn thành kê khai”.

Bước 5: Xuất XML

Để tải file tờ khai mẫu đã điền thông tin về -> chọn "kết xuất XML"

- Cá nhân có thể thực hiện các chức năng sau tại màn hình hoàn thành kê khai:

+ Nhấn nút <Lưu bản nháp> để lưu lại dữ liệu đã nhập trước khi hoàn thành kê khai

+ Nhấn nút <Nhập lại> để xóa toàn bộ dữ liệu đã nhập trước đó

Bước 6: Chọn “Nộp tờ khai”

Chọn “Nộp tờ khai”

Sau đó nhập “Mã kiểm tra” để xác thực nộp tờ khai và nhấn chọn “Tiếp tục”. Hệ thống hiển thị màn hình nhập mã xác thực OTP

Đồng thời hệ thống gửi tin nhắn mã OTP vào số điện thoại đã đăng ký. Người nộp thuế nhập đúng mã OTP này.

Sau khi hoàn thành hệ thống sẽ có thông báo nộp tờ khai thành công và hiển thị trên màn hình đồng thời gửi thông báo về cho người nộp thuế qua email.

Bước 7: In tờ khai.

Tại bước chọn “Kết xuất XML”, hệ thống sẽ gửi về file tờ khai theo định dạng XML. Người nộp phải thực hiện “In tờ khai” để nộp cho cơ quan thuế để làm hồ sơ khấu trừ.

Mở file “Kết xuất XML” sau đó chọn in 02 bản, tiếp theo ký tên người nộp thuế.

Bước 8: Nộp chứng từ khấu trừ thuế và tờ khai thuế tại Cơ quan Thuế đã nộp tờ khai online để hoàn tất.

Hướng dẫn cá nhân tự quyết toán thuế thu nhập cá nhân online năm 2023? Thời hạn để cá nhân tự quyết toán thuế thu nhập cá nhân 2023?

Thời hạn để cá nhân tự quyết toán thuế thu nhập cá nhân 2023 là khi nào?

Căn cứ khoản 2 Điều 44 Luật Quản lý thuế 2019 có quy định như sau:

Thời hạn nộp hồ sơ khai thuế

...

2. Thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

a) Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

b) Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

c) Chậm nhất là ngày 15 tháng 12 của năm trước liền kề đối với hồ sơ khai thuế khoán của hộ kinh doanh, cá nhân kinh doanh nộp thuế theo phương pháp khoán; trường hợp hộ kinh doanh, cá nhân kinh doanh mới kinh doanh thì thời hạn nộp hồ sơ khai thuế khoán chậm nhất là 10 ngày kể từ ngày bắt đầu kinh doanh.

Như vậy, thời hạn quyết toán thuế thu nhập cá nhân năm 2023 đối với cá nhân tự quyết toán thuế là ngày 30/4/2023. Tuy nhiên, năm 2023 thì chuỗi ngày nghỉ lễ Giỗ Tổ Hùng Vương, 30/4 và 01/05 sẽ diễn ra liên tiếp trong 03 ngày từ ngày 29/4 đến 01/5/2023, trong đó ngày 29/4 và 30/4 rơi vào thứ 7 và Chủ nhật.

Do đó, thời hạn quyết toán thuế thu nhập cá nhân sẽ được dời sang ngày làm việc đầu tiên sau thời gian nghỉ lễ.

Cá nhân tự quyết toán thuế nộp tờ khai quyết toán thuế thu nhập cá nhân trễ thì bị phạt bao nhiêu?

Căn cứ Điều 13 Nghị định 125/2020/NĐ-CP có quy định như sau:

Xử phạt hành vi vi phạm về thời hạn nộp hồ sơ khai thuế

1. Phạt cảnh cáo đối với hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 05 ngày và có tình tiết giảm nhẹ.

2. Phạt tiền từ 2.000.000 đồng đến 5.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn từ 01 ngày đến 30 ngày, trừ trường hợp quy định tại khoản 1 Điều này.

3. Phạt tiền từ 5.000.000 đồng đến 8.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn quy định từ 31 ngày đến 60 ngày.

4. Phạt tiền từ 8.000.000 đồng đến 15.000.000 đồng đối với một trong các hành vi sau đây:

a) Nộp hồ sơ khai thuế quá thời hạn quy định từ 61 ngày đến 90 ngày;

b) Nộp hồ sơ khai thuế quá thời hạn quy định từ 91 ngày trở lên nhưng không phát sinh số thuế phải nộp;

c) Không nộp hồ sơ khai thuế nhưng không phát sinh số thuế phải nộp;

d) Không nộp các phụ lục theo quy định về quản lý thuế đối với doanh nghiệp có giao dịch liên kết kèm theo hồ sơ quyết toán thuế thu nhập doanh nghiệp.

5. Phạt tiền từ 15.000.000 đồng đến 25.000.000 đồng đối với hành vi nộp hồ sơ khai thuế quá thời hạn trên 90 ngày kể từ ngày hết hạn nộp hồ sơ khai thuế, có phát sinh số thuế phải nộp và người nộp thuế đã nộp đủ số tiền thuế, tiền chậm nộp vào ngân sách nhà nước trước thời điểm cơ quan thuế công bố quyết định kiểm tra thuế, thanh tra thuế hoặc trước thời điểm cơ quan thuế lập biên bản về hành vi chậm nộp hồ sơ khai thuế theo quy định tại khoản 11 Điều 143 Luật Quản lý thuế.

Trường hợp số tiền phạt nếu áp dụng theo khoản này lớn hơn số tiền thuế phát sinh trên hồ sơ khai thuế thì số tiền phạt tối đa đối với trường hợp này bằng số tiền thuế phát sinh phải nộp trên hồ sơ khai thuế nhưng không thấp hơn mức trung bình của khung phạt tiền quy định tại khoản 4 Điều này.

6. Biện pháp khắc phục hậu quả:

a) Buộc nộp đủ số tiền chậm nộp tiền thuế vào ngân sách nhà nước đối với hành vi vi phạm quy định tại các khoản 1, 2, 3, 4 và 5 Điều này trong trường hợp người nộp thuế chậm nộp hồ sơ khai thuế dẫn đến chậm nộp tiền thuế;

b) Buộc nộp hồ sơ khai thuế, phụ lục kèm theo hồ sơ khai thuế đối với hành vi quy định tại điểm c, d khoản 4 Điều này.

Lưu ý: mức phạt này được áp dụng đối với tổ chức, cá nhân vi phạm thì mức phạt là 1/2

Theo đó, tùy vào thời gian chậm trễ mà cá nhân nộp tờ khai quyết toán thuế thu nhập cá nhân trễ thì có thể bị phạt nhẹ nhất là cảnh cáo đến mức phạt tiền cao nhất là 12.500.000 đồng.

Xem thêm:

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- Không chấp hành quyết định thanh tra, kiểm tra trong quản lý giá từ ngày 12/7/2024 bị xử phạt bao nhiêu tiền?

- Tổ chức, cá nhân liên quan đến phương tiện vận tải xuất cảnh trong việc phòng chống buôn lậu có nghĩa vụ gì?

- Có được áp dụng hình thức kỷ luật tước danh hiệu Công an nhân dân đối với cán bộ sử dụng chất gây nghiện trái phép không?

- Việc xử lý bưu gửi không có người nhận được thực hiện như thế nào? Tổ chức xử lý không đúng quy định đối với bưu gửi bị xử phạt bao nhiêu?

- Loại hình giao dịch trái phiếu doanh nghiệp riêng lẻ là gì? VSDC thực hiện thanh toán giao dịch theo phương thức nào?