Bán vé chơi golf có phải đóng thuế tiêu thụ đặc biệt không? Nếu có thì phải đóng thuế TTĐB bao nhiêu?

Bán vé chơi golf có phải đóng thuế tiêu thụ đặc biệt không?

Căn cứ Điều 2 Luật Thuế tiêu thụ đặc biệt 2008 quy định như sau:

Đối tượng chịu thuế

...

2. Dịch vụ:

a) Kinh doanh vũ trường;

b) Kinh doanh mát-xa (massage), ka-ra-ô-kê (karaoke);

c) Kinh doanh ca-si-nô (casino); trò chơi điện tử có thưởng bao gồm trò chơi bằng máy giắc-pót (jackpot), máy sờ-lot (slot) và các loại máy tương tự;

d) Kinh doanh đặt cược;

đ) Kinh doanh gôn (golf) bao gồm bán thẻ hội viên, vé chơi gôn;

e) Kinh doanh xổ số.

Theo quy định này, kinh doanh golf bao gồm bán thẻ hội viên, vé chơi gôn thì phải chịu thuế tiêu thụ đặc biệt.

Như vậy, bán vé chơi golf sẽ phải đóng thuế tiêu thụ đặc biệt. Cụ thể số thuế tiêu thụ đặc biệt được xác định theo Điều 5 Luật Thuế tiêu thụ đặc biệt 2008, cụ thể quy định như sau:

Căn cứ tính thuế

Căn cứ tính thuế tiêu thụ đặc biệt là giá tính thuế của hàng hóa, dịch vụ chịu thuế và thuế suất. Số thuế tiêu thụ đặc biệt phải nộp bằng giá tính thuế tiêu thụ đặc biệt nhân với thuế suất thuế tiêu thụ đặc biệt.

Như vậy, số thuế tiêu thụ đặc biệt phải đóng khi bán vé chơi golf sẽ được tính theo công thức sau:

Thuế tiêu thụ đặc biệt = Giá tính thuế * Thuế suất |

Bán vé chơi golf có phải đóng thuế tiêu thụ đặc biệt không? Nếu có thì phải đóng thuế TTĐB bao nhiêu? (hình từ internet)

Thuế suất thuế tiêu thụ đặc biệt khi bán vé chơi golf là bao nhiêu?

Điều 7 Luật Thuế tiêu thụ đặc biệt 2008 được sửa đổi bởi khoản 4 Điều 1 Luật Thuế tiêu thụ đặc biệt sửa đổi 2014 quy định về thuế suất thuế tiêu thụ đặc biệt áp dụng đối với xe mô tô hai bánh là đối tượng chịu thuế tiêu thụ đặc biệt như sau:

Thuế suất

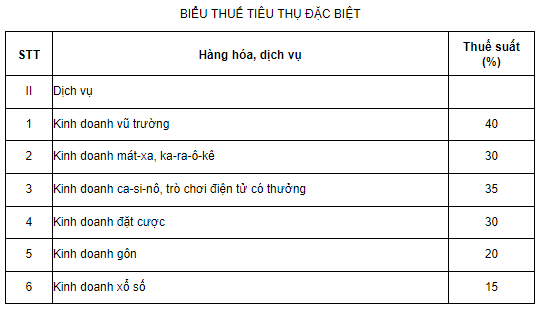

Thuế suất thuế tiêu thụ đặc biệt đối với hàng hoá, dịch vụ được quy định theo Biểu thuế tiêu thụ đặc biệt sau đây:

Theo đó, thuế suất thuế tiêu thụ đặc biệt khi kinh doanh golf, cụ thể là bán vé chơi golf là 20%.

Giá tính thuế tiêu thụ đặc biệt khi bán vé chơi golf được xác định ra sao?

Giá tính thuế tiêu thụ đặc biệt khi bán vé chơi golf được xác định theo quy định tại khoản 7 Điều 4 Nghị định 108/2015/NĐ-CP, cụ thể như sau:

Giá tính thuế

...

7. Đối với dịch vụ, giá tính thuế tiêu thụ đặc biệt là giá cung ứng dịch vụ của cơ sở kinh doanh dịch vụ bán ra.

a) Đối với kinh doanh gôn là doanh thu chưa có thuế giá trị gia tăng về bán thẻ hội viên, bán vé chơi gôn, bao gồm cả tiền bán vé tập gôn, tiền bảo dưỡng sân cỏ, hoạt động cho thuê xe (buggy) và thuê người giúp việc trong khi chơi gôn (caddy), tiền ký quỹ (nếu có) và các khoản thu khác do người chơi gôn, hội viên trả cho cơ sở kinh doanh gôn. Trường hợp cơ sở kinh doanh gôn có kinh doanh các loại hàng hóa, dịch vụ khác không thuộc đối tượng chịu thuế tiêu thụ đặc biệt như: Khách sạn, ăn uống, bán hàng hóa, hoặc các trò chơi thì các hàng hóa, dịch vụ đó không phải chịu thuế tiêu thụ đặc biệt.

b) Đối với kinh doanh ca-si-nô, trò chơi điện tử có thưởng, giá tính thuế tiêu thụ đặc biệt là doanh thu từ kinh doanh ca-si-nô, trò chơi điện tử có thưởng trừ (-) đi số tiền trả thưởng cho khách hàng;

c) Đối với kinh doanh đặt cược giá tính thuế tiêu thụ đặc biệt là doanh thu bán vé đặt cược đã trừ tiền trả thưởng;

d) Đối với kinh doanh vũ trường, mát-xa và ka-ra-ô-kê, giá tính thuế tiêu thụ đặc biệt là doanh thu của các hoạt động trong vũ trường, cơ sở mát-xa và ka-ra-ô-kê bao gồm cả doanh thu của dịch vụ ăn uống và các dịch vụ khác đi kèm;

đ) Đối với kinh doanh xổ số giá tính thuế tiêu thụ đặc biệt là doanh thu bán vé các loại hình xổ số được phép kinh doanh theo quy định của pháp luật.

Như vậy, đối với bán vé golff, giá tính thuế giá tiêu thụ đặc biệt là doanh thu chưa có thuế giá trị gia tăng về bán vé chơi gôn bao gồm cả tiền bán vé tập gôn, tiền bảo dưỡng sân cỏ, hoạt động cho thuê xe (buggy) và thuê người giúp việc trong khi chơi gôn (caddy), tiền ký quỹ (nếu có) và các khoản thu khác do người chơi golf, hội viên trả cho cơ sở kinh doanh golf.

Trường hợp cơ sở bán vé chơi golf có kinh doanh thêm các loại hàng hóa, dịch vụ khác không thuộc đối tượng chịu thuế tiêu thụ đặc biệt như: Khách sạn, ăn uống, bán hàng hóa, hoặc các trò chơi thì các hàng hóa, dịch vụ đó không phải chịu thuế tiêu thụ đặc biệt.

Từ những quy định trên, mức thuế tiêu thụ đặc biệt phải trả khi bán vé chơi golf được tính theo công thức sau:

Thuế TTĐB = {Doanh thu chưa có thuế giá trị gia tăng về bán vé chơi gôn + Tiền bán vé tập gôn, tiền bảo dưỡng sân cỏ, hoạt động cho thuê xe (buggy) + Tiền thuê người giúp việc trong khi chơi gôn (caddy) + Tiền ký quỹ (nếu có) + Các khoản thu khác do người chơi golf, hội viên trả} * 20% |

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.

- DAV là đại học gì? Ban Giám đốc Học viện Ngoại giao gồm những ai? Những nhiệm vụ và quyền hạn của Học viện Ngoại giao?

- Đại lý thuế có cung cấp dịch vụ thực hiện thủ tục đăng ký thuế, khai thuế, nộp thuế thay người nộp thuế?

- Tiêu chuẩn để xét tặng Kỷ niệm chương Vì sự nghiệp vũ trang quần chúng theo Thông tư 93 như thế nào?

- Người thuê nhà ở công vụ có được đề nghị đơn vị quản lý vận hành nhà ở sửa chữa kịp thời hư hỏng của nhà ở công vụ không?

- Giám đốc quản lý dự án hạng 2 của Ban quản lý dự án đầu tư xây dựng một dự án phải đáp ứng điều kiện năng lực như thế nào?