Làm thế nào để viết Tờ khai quyết toán thuế thu nhập cá nhân theo Mẫu 02/QTT-TNCN chuẩn xác nhất?

- Trường hợp nào cần viết Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân?

- Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ tiền lương, tiền công được quy định ra sao?

- Làm thế nào để viết Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân chuẩn xác nhất?

Trường hợp nào cần viết Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân?

Căn cứ Mục 9.2 Phụ lục I ban hành kèm Nghị định 126/2020/NĐ-CP, tờ khai quyết toán thuế TNCN theo mẫu 02/QTT-TNCN (quy định tại Phụ lục II Thông tư 80/2021/TT-BTC) được áp dụng trong trường hợp cá nhân có thu nhập từ tiền lương, tiền công trực tiếp khai thuế với cơ quan thuế.

Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân (Hình từ Internet)

Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ tiền lương, tiền công được quy định ra sao?

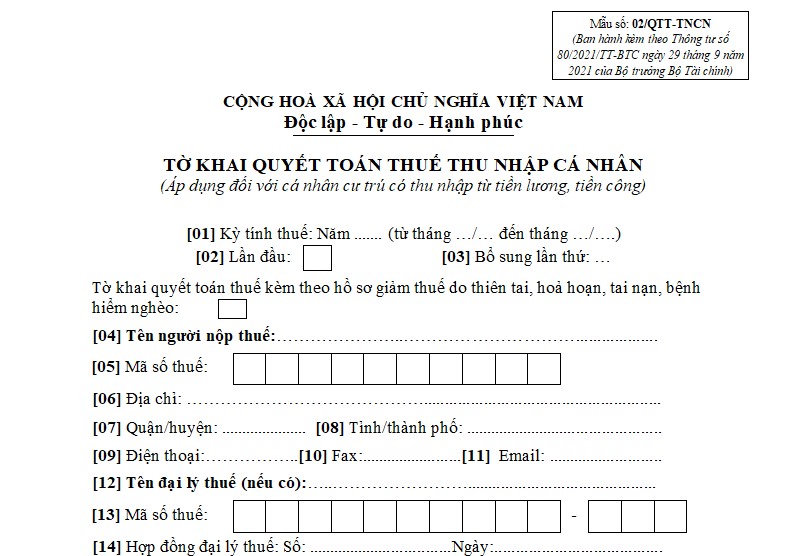

Mẫu 02/QTT-TNCN được Ban hành kèm theo Thông tư 80/2021/TT-BTC về Tờ khai quyết toán thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ tiền lương, tiền công được quy định, cụ thể:

Tải Tờ khai quyết toán thuế thu nhập cá nhân áp dụng đối với cá nhân có thu nhập từ tiền lương, tiền công: TẢI VỀ

Làm thế nào để viết Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân chuẩn xác nhất?

Theo hướng dẫn tại Cổng thông tin điện tử của Tổng cục Thuế, hướng dẫn để Mẫu 02/QTT-TNCN Tờ khai quyết toán thuế thu nhập cá nhân chuẩn xác nhất, cụ thể:

Phần thông tin chung:

[01] Kỳ tính thuế: Ghi theo năm của kỳ thực hiện khai thuế. Trường hợp cá nhân quyết toán thuế không trọn năm dương lịch (VD: cá nhân nước ngoài quyết toán thuế trước ngày 31/12, cá nhân quyết toán năm tính thuế thứ nhất theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt) thì ghi từ tháng…đến tháng của kỳ khai quyết toán thuế.

[02] Lần đầu: Nếu khai thuế lần đầu thì đánh dấu “x” vào ô vuông.

[03] Bổ sung lần thứ: Nếu khai sau lần đầu thì được xác định là khai bổ sung và ghi số lần khai bổ sung vào chỗ trống. Số lần khai bổ sung được ghi theo chữ số trong dãy chữ số tự nhiên (1, 2, 3….).

Tờ khai quyết toán thuế kèm theo hồ sơ giảm thuế do thiên tai, hoả hoạn, tai nạn, bệnh hiểm nghèo:

Cá nhân có đề nghị miễn giảm do th thi tai, hoả hoạn, tai nạn, bệnh hiểm nghèo cùng với hồ sơ quyết toán thuế thu nhập cá nhân từ tiền lương, tiền công thì tích chọn vào ô trống.

[04] Tên người nộp thuế: Ghi rõ ràng, đầy đủ tên của cá nhân theo tờ đăng ký mã số thuế hoặc chứng minh nhân dân/căn cước công dân/hộ chiếu.

[05] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của cá nhân theo Giấy chứng nhận đăng ký thuế dành cho cá nhân hoặc Thông báo mã số thuế cá nhân do cơ quan thuế cấp hoặc Thẻ mã số thuế do cơ quan thuế cấp.

[06] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ số nhà, xã phường nơi cá nhân cư trú.

[07] Quận/huyện: Ghi quận, huyện thuộc tỉnh/thành phố nơi cá nhân cư trú.

[08] Tỉnh/thành phố: Ghi tỉnh/thành phố nơi cá nhân cư trú.

[09] Điện thoại: Ghi rõ ràng, đầy đủ điện thoại của cá nhân.

[10] Fax: Ghi rõ ràng, đầy đủ số fax của cá nhân.

[11] Email: Ghi rõ ràng, đầy đủ địa chỉ email của cá nhân.

[12] Tên đại lý thuế (nếu có): Trường hợp cá nhân uỷ quyền khai thuế cho đại lý thuế thì phải ghi rõ ràng, đầy đủ tên của Đại lý thuế theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký thuế.

[13] Mã số thuế: Ghi đầy đủ mã số thuế của đại lý thuế (nếu có khai chỉ tiêu [12]).

[14] Hợp đồng đại lý thuế: Ghi rõ ràng, đầy đủ số, ngày của Hợp đồng đại lý thuế giữa cá nhân với Đại lý thuế (hợp đồng đang thực hiện) (nếu có khai chỉ tiêu [12]).

[15] Tên tổ chức trả thu nhập: Trường hợp theo quy định hiện hành nơi nộp hồ sơ quyết toán là cơ quan thuế quản lý tổ chức trả thu nhập thì ghi rõ ràng, đầy đủ tên tổ chức trả thu nhập (theo Quyết định thành lập hoặc Giấy chứng nhận đăng ký kinh doanh hoặc Giấy chứng nhận đăng ký thuế). Trường hợp theo quy định hiện hành nơi nộp hồ sơ quyết toán là nơi cư trú thì cá nhân không điền vào chỉ tiêu này.

[16] Mã số thuế: Ghi rõ ràng, đầy đủ mã số thuế của tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [15]).

[17] Địa chỉ: Ghi rõ ràng, đầy đủ địa chỉ tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [15]).

[18] Quận/huyện: Ghi rõ ràng, đầy đủ tên quận/huyện của tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [15]).

[19] Tỉnh/thành phố: Ghi rõ ràng, đầy đủ tên tỉnh/thành phố của tổ chức trả thu nhập nơi cá nhân nhận thu nhập chịu thuế (nếu có khai chỉ tiêu [15]).

Phần kê khai các chỉ tiêu của bảng:

[20] Tổng thu nhập chịu thuế (TNCT) phát sinh trong kỳ: Chỉ tiêu [20]=[21]+[23]

[21] Tổng TNCT phát sinh tại Việt Nam: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương tiền công phát sinh tại Việt Nam, bao gồm cả thu nhập chịu thuế được miễn theo Hiệp định tránh đánh thuế hai lần (nếu có).

[22] Trong đó tổng TNCT tại Việt Nam được miễn giảm theo Hiệp định: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương tiền công mà cá nhân nhận được thuộc diện miễn thuế theo Hiệp định tránh đánh thuế hai lần (nếu có).

[23] Tổng TNCT phát sinh ngoài Việt Nam: Là tổng các khoản thu nhập chịu thuế từ tiền lương, tiền công và các khoản thu nhập chịu thuế khác có tính chất tiền lương tiền công phát sinh ngoài Việt Nam.

[24] Số người phụ thuộc: Là số lượng người phụ thuộc đã đăng ký của cá nhân có thời gian được tính giảm trừ gia cảnh trong năm tính thuế.

[25] Các khoản giảm trừ: Chỉ tiêu [25] = [26] + [27] + [28] + [29] + [30]

[26] Cho bản thân cá nhân: Là khoản giảm trừ cho bản thân theo quy định của kỳ tính thuế.

[27] Cho những người phụ thuộc được giảm trừ: Là khoản giảm trừ cho người phụ thuộc theo quy định của kỳ tính thuế.

[28] Từ thiện, nhân đạo, khuyến học: Là các khoản đóng góp từ thiện, nhân đạo, khuyến học của kỳ tính thuế.

[29] Các khoản đóng bảo hiểm được trừ: Là các khoản bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc của kỳ tính thuế.

[30] Khoản đóng quỹ hưu trí tự nguyện được trừ: Là tổng các khoản đóng vào Quỹ hưu trí tự nguyện theo thực tế phát sinh tối đa không vượt quá mười hai (12) triệu đồng/năm của kỳ tính thuế.

[31] Tổng thu nhập tính thuế: Chỉ tiêu [31] = [20] - [22] - [25]

[32] Tổng số thuế thu nhập cá nhân (TNCN) phát sinh trong kỳ: [32] = [31] x Thuế suất theo biểu thuế lũy tiến từng phần.

[33] Tổng số thuế đã nộp trong kỳ: [33] = [34] + [35] + [36] - [37] - [38]

[34] Số thuế đã khấu trừ tại tổ chức trả thu nhập: Là tổng số thuế mà tổ chức, cá nhân trả thu nhập đã khấu trừ từ tiền lương, tiền công của cá nhân, căn cứ vào chứng từ khấu trừ thuế của tổ chức, cá nhân trả thu nhập cấp.

[35] Số thuế đã nộp trong năm không qua tổ chức trả thu nhập: Là số thuế cá nhân trực tiếp kê khai với cơ quan thuế và đã nộp tại Việt Nam, căn cứ vào giấy nộp tiền vào ngân sách nhà nước của cá nhân.

[36] Số tuế đã nộp ở nước ngoài được trừ (nếu có): Là số thuế đã nộp ở nước ngoài được xác định tối đa bằng số thuế phải nộp tương ứng với tỷ lệ thu nhập nhận được từ nước ngoài so với tổng thu nhập nhưng không vượt quá số thuế là [32] x {[23]/([20] –[22])}x 100%.

[37] Số thuế đã khấu trừ, đã nộp ở nước ngoài trùng do quyết toán vắt năm: Là số thuế đã nộp ở nước ngoài trùng do quyết toán vắt năm. Số thuế đã nộp ở nước ngoài trùng do quyết toán vắt năm do cá nhân tự xác định nếu đã kê khai và nộp tại nước ngoài vào năm tính thuế thứ nhất. Trường hợp không xác định có số thuế đã nộp ở nước ngoài trùng do quyết toán vắt năm thì không phải kê khai vào chỉ tiêu này.

[38] Số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm: Cá nhân tự xác định số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm nếu đã kê khai vào năm tính thuế thứ nhất. Trường hợp cá nhân xác định không có số thuế đã nộp trong năm không qua tổ chức trả thu nhập trùng do quyết toán vắt năm thì không phải khai chỉ tiêu này

[39] Tổng số thuế TNCN được giảm trong kỳ: [39]=[40]+[41]

[40] Số thuế phải nộp trùng do quyết toán vắt năm: Cá nhân xác định số thuế trùng do quyết toán vắt năm tại tổ chức khấu trừ vào chỉ tiêu này.

[41] Tổng số thuế TNCN được giảm khác: Cá nhân khai số thuế được giảm theo quy định của pháp luật không bao gồm trường hợp được giảm do thiên tai, hỏa hoạn, tai nạn, bệnh hiểm nghèo ảnh hưởng đến khả năng nộp thuế.

[42] Tổng số thuế còn phải nộp trong kỳ [42]=([32]-[33]-[39])>0: [42]=[32]-[33]-[39] trong trường hợp [42]=([32]-[33]-[39])>0

[43] Số thuế được miễn do cá nhân có số tiền thuế phải nộp sau quyết toán từ 50.000 đồng trở xuống: Cá nhân chỉ ghi số thuế được miễn sau quyết toán bằng chỉ tiêu [42] trong trường hợp 0<[42]<=50.000 đồng.

[44] Tổng số thuế nộp thừa trong kỳ: [44]=([32]-[33]-[39])<0, cá nhân có số thuế nộp thừa được ghi vào chỉ tiêu này theo số dương.

[45] Tổng số thuế đề nghị hoàn trả: [45]=[46]+[47]

[46] Số thuế hoàn trả cho người nộp thuế: Cá nhân có số thuế nộp thừa và đề nghị hoàn thì ghi vào chỉ tiêu này.

[47] Số thuế bù trừ cho khoản phải nộp ngân sách nhà nước khác: Cá nhân có số thuế nộp thừa và đề nghị bù trừ cho các khoản phải nộp Ngân sách nhà nước khác (bao gồm khoản nợ ngân sách, khoản phát sinh phải nộp của các loại thuế khác như giá trị gia tăng, môn bài, tiêu thụ đặc biệt..) thì ghi vào chỉ tiêu này (không vượt quá chỉ tiêu [45]).

[48] Tổng số thuế bù trừ cho các phát sinh của kỳ sau: Chỉ tiêu [48]=[44]-[45]

- Kỷ luật cảnh cáo cán bộ có hành vi gây hậu quả nghiêm trọng trong trường hợp nào?

- Ngày 3 12 là ngày gì? NLĐ khuyết tật có được nghỉ vào ngày này không?

- Đã có lịch chi trả lương hưu tháng 12 năm 2024 cho người lao động chi tiết: Có chi trả chậm trễ không?

- Chính thức lịch chi trả lương hưu tháng 12 2024 chi tiết? Có sự điều chỉnh lịch chi trả lương hưu tháng 12 như thế nào?

- Chốt lùi lịch chi trả lương hưu tháng 12 năm 2024 sang 02 ngày đối với hình thức chi trả bằng tiền mặt cho người nghỉ hưu tại TPHCM, cụ thể ra sao?