Hướng dẫn tính thuế thu nhập cá nhân theo biểu thuế lũy tiến từng phần năm 2024, cụ thể ra sao?

Hướng dẫn tính thuế thu nhập cá nhân theo biểu thuế lũy tiến từng phần năm 2024?

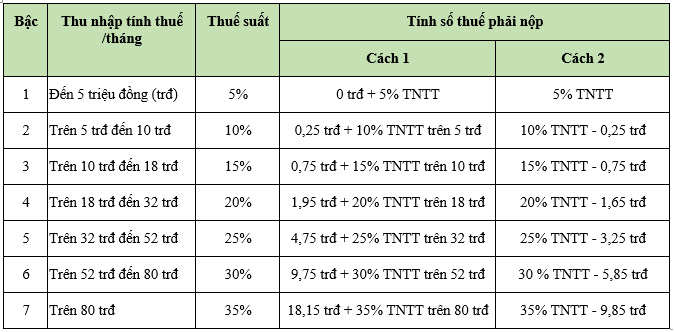

Theo quy định tại Phụ lục 01/PL-TNCN ban hành kèm theo Thông tư 111/2013/TT-BTC thì có 2 cách tính biểu thuế lũy tiến từng phần như sau:

Ví dụ: Nguyễn Văn A lương hàng tháng 25 triệu đồng (thu nhập chịu thuế), không người phụ thuộc, đóng bảo hiểm 2 triệu 625 ngàn đồng. Tính thuế thu nhập cá nhân của ông A phải nộp hàng tháng?

Giảm trừ bản thân ông A theo Nghị quyết 954/2020/UBTVQH14 là 11 triệu đồng.

Đóng bảo hiểm 2 triệu 625 ngàn đồng

Thu nhập tính thuế của ông A = 25.000.000 - 2.625.000 - 11.000.000 = 11.375.000.

(Điều 11 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 8 Điều 2 Nghị định 12/2015/NĐ-CP)

Cách 1:

TNTT trên 10trđ = 11.375.000 - 10.000.000 = 1.375.000 đồng.

Thuế thu nhập cá nhân của ông A = 750.000 + 15% x 1.375.000 = 956.250 đồng.

Cách 2:

Thuế thu nhập cá nhân của ông A = 15% x 11.375.000 - 750.000 = 956.250 đồng.

Ngoài 2 cách đơn giản bên trên thì còn 1 cách theo bản chất của biểu thuế lũy tiến từng phần như sau:

Thu nhập tính thuế của ông A = 11.375.000 đồng.

Trong đó:

5 triệu đồng đầu tiên tính thuế suất 5%.

5 triệu đồng tiếp theo tính thuế suất 10%.

1.375.000 đồng tính theo thuế suất 15%.

Thuế TNCN của ông A = 5.000.000 x 5% + 5.000.000 x 10% + 1.375.000 x 15% = 956.250 đồng.

Hướng dẫn tính thuế thu nhập cá nhân theo biểu thuế lũy tiến từng phần năm 2024, cụ thể ra sao? (Hình từ Internet)

Biểu thuế lũy tiến từng phần áp dụng trong trường hợp nào?

Điều 14 Nghị định 65/2013/NĐ-CP một số chỗ bị bãi bỏ bởi khoản 4 Điều 6 Nghị định 12/2015/NĐ-CP thì biểu thuế lũy tiến từng phần áp dụng đối với thu nhập từ tiền lương, tiền công. Bao gồm các khoản sau:

- Tiền lương, tiền công và các khoản có tính chất tiền lương, tiền công dưới các hình thức bằng tiền hoặc không bằng tiền.

- Các khoản phụ cấp, trợ cấp, trừ các khoản phụ cấp, trợ cấp.

- Tiền thù lao.

- Tiền nhận được từ tham gia hiệp hội kinh doanh, hội đồng quản trị doanh nghiệp, ban kiểm soát doanh nghiệp, ban quản lý dự án, hội đồng quản lý, các hiệp hội, hội nghề nghiệp và các tổ chức khác.

- Các khoản lợi ích bằng tiền hoặc không bằng tiền ngoài tiền lương, tiền công do người sử dụng lao động trả mà người nộp thuế được hưởng dưới mọi hình thức.

- Các khoản thưởng bằng tiền hoặc không bằng tiền dưới mọi hình thức, kể cả thưởng bằng chứng khoán.

(Chi tiết xem tại khoản 2 Điều 2 Thông tư 111/2013/TT-BTC được sửa đổi, bổ sung bởi Điều 11 Thông tư 92/2015/TT-BTC).

Các khoản nào được giảm trừ khi tính thuế thu nhập cá nhân theo biểu thuế lũy tiến từng phần?

Tại Điều 11 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 8 Điều 2 Nghị định 12/2015/NĐ-CP quy định các khoản được giảm trừ bao gồm:

- Các khoản đóng bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc, Quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện.

Mức đóng vào Quỹ hưu trí tự nguyện, mua bảo hiểm hưu trí tự nguyện được trừ ra khỏi thu nhập khi xác định thu nhập tính thuế quy định tại Khoản này tối đa không quá 01 triệu đồng/tháng, bao gồm cả số tiền do người sử dụng lao động đóng cho người lao động và cả số tiền do người lao động tự đóng (nếu có).

Trường hợp cá nhân cư trú tại Việt Nam nhưng làm việc tại nước ngoài có thu nhập từ kinh doanh, từ tiền lương, tiền công ở nước ngoài đã tham gia đóng các khoản bảo hiểm bắt buộc theo quy định của quốc gia nơi cá nhân đóng các loại bảo hiểm này như bảo hiểm xã hội, bảo hiểm y tế, bảo hiểm thất nghiệp, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành, nghề phải tham gia bảo hiểm bắt buộc thì được trừ các khoản phí bảo hiểm đó vào thu nhập chịu thuế khi xác định thu nhập tính thuế từ kinh doanh, từ tiền lương, tiền công;

- Các khoản giảm trừ gia cảnh, bao gồm:

Giảm trừ bản thân 11 triệu đồng/tháng (132 triệu đồng/năm) theo Nghị quyết 954/2020/UBTVQH14.

Giảm trừ người phụ thuộc 4,4 triệu/tháng/mỗi người phụ thuộc Nghị quyết 954/2020/UBTVQH14.

- Các khoản đóng góp vào Quỹ từ thiện, Quỹ nhân đạo, Quỹ khuyến học quy định tại Điều 13 Nghị định 65/2013/NĐ-CP được sửa đổi bởi khoản 4 Điều 6 Nghị định 12/2015/NĐ-CP như sau:

+ Khoản đóng góp vào các tổ chức, cơ sở chăm sóc, nuôi dưỡng trẻ em có hoàn cảnh đặc biệt khó khăn, người tàn tật, người già không nơi nương lựa;

+ Khoản đóng góp vào các Quỹ từ thiện, Quỹ nhân đạo, Quỹ khuyến học.

Lưu ý: Tổ chức, cơ sở và các quỹ này phải được cơ quan nhà nước có thẩm quyền cho phép thành lập hoặc công nhận, hoạt động vì mục đích từ thiện, nhân đạo, khuyến học, không nhằm mục đích kinh doanh.

- Kỷ luật cảnh cáo cán bộ có hành vi gây hậu quả nghiêm trọng trong trường hợp nào?

- Ngày 3 12 là ngày gì? NLĐ khuyết tật có được nghỉ vào ngày này không?

- Đã có lịch chi trả lương hưu tháng 12 năm 2024 cho người lao động chi tiết: Có chi trả chậm trễ không?

- Chính thức lịch chi trả lương hưu tháng 12 2024 chi tiết? Có sự điều chỉnh lịch chi trả lương hưu tháng 12 như thế nào?

- Chốt lùi lịch chi trả lương hưu tháng 12 năm 2024 sang 02 ngày đối với hình thức chi trả bằng tiền mặt cho người nghỉ hưu tại TPHCM, cụ thể ra sao?